こんなお悩みはありませんか?

こんなお悩みはありませんか?

- 法人を設立したいが、税金や会計のことがわからない。

- 本業に集中したいので、経理面を全面サポートしてほしい。

- 税や社会保険に関する詳しいアドバイスを受けたい。

- 補助金を活用したいが、どうすればよいかわからない。

- 銀行融資や資金調達の相談がしたい。

- 不必要な税金を支払っているのではないかと心配だ。

経営者を数字の面から

サポートいたします!

サービス一覧

Service

記帳代行

- インボイス制度のスタートにより、記帳も複雑になります。正しく記帳できているかご不安な方はご相談ください。

資金繰り支援

- 「キャッシュイズキング」を使用し、未来のキャッシュ・フローを予測、キャッシュを増やすための打ち手を検討。

財務内容分析

- 中小企業向けの格付け表である「社長の成績表」を用い、決算書を客観的に分析して評価。成績表のように見て、今後の課題の取り組みをサポート。

同業他社比較

- 「YOSOD」を用い、経営指標や、賃金に関する経営指標に関して、同業他社との比較分析。

補助金相談

- 補助金の専門家とオンライン面談を行うことにより、申請できる補助金や助成金があるのかを診断&提案。

税務会計コンテンツ

Contents

やさしい税務会計ニュース

経理総務担当者のための今月のお仕事カレンダー

会話形式で楽しく学ぶ税務基礎講座

旬の特集

WORD、EXCELでそのまま使える経理総務書式集

2023年10月よりインボイス制度が導入されました。

事業者は(あるいは新規に事業を始めると)インボイスの発行が求められます。

インボイスとは、適格請求書のことを言います。

インボイス(適格請求書)とは?

事業の相手先(取引先等)に認められる請求書や領収書、納品書等のことを言います。

売り手の立場

自社が適格請求書を発行できなければ、取引をしてもらえない可能性があります。

買い手の立場

適格請求書の保存がない経費は、消費税の計算上、経費として認められず、仕入れ税額控除ができません。

参考:国税庁ホームページ「インボイス制度の概要」

毎月第2第4金曜日16:00~

「無料相談会」

を開催しています。

お気軽にご連絡ください

※法人・個人事業者、あるいは新規に事業を開始される方のご相談に限ります。

税務署への届け出が必要です。

インボイスには必ず記載しなければいけない記載事項が定められており、その記載事項の一つに「適格請求書発行事業者の登録番号」があります。

この登録番号は税務署に届け出ることにより発行してもらえます。

要するに、インボイスを発行するには、税務署への届け出が必要なのです。

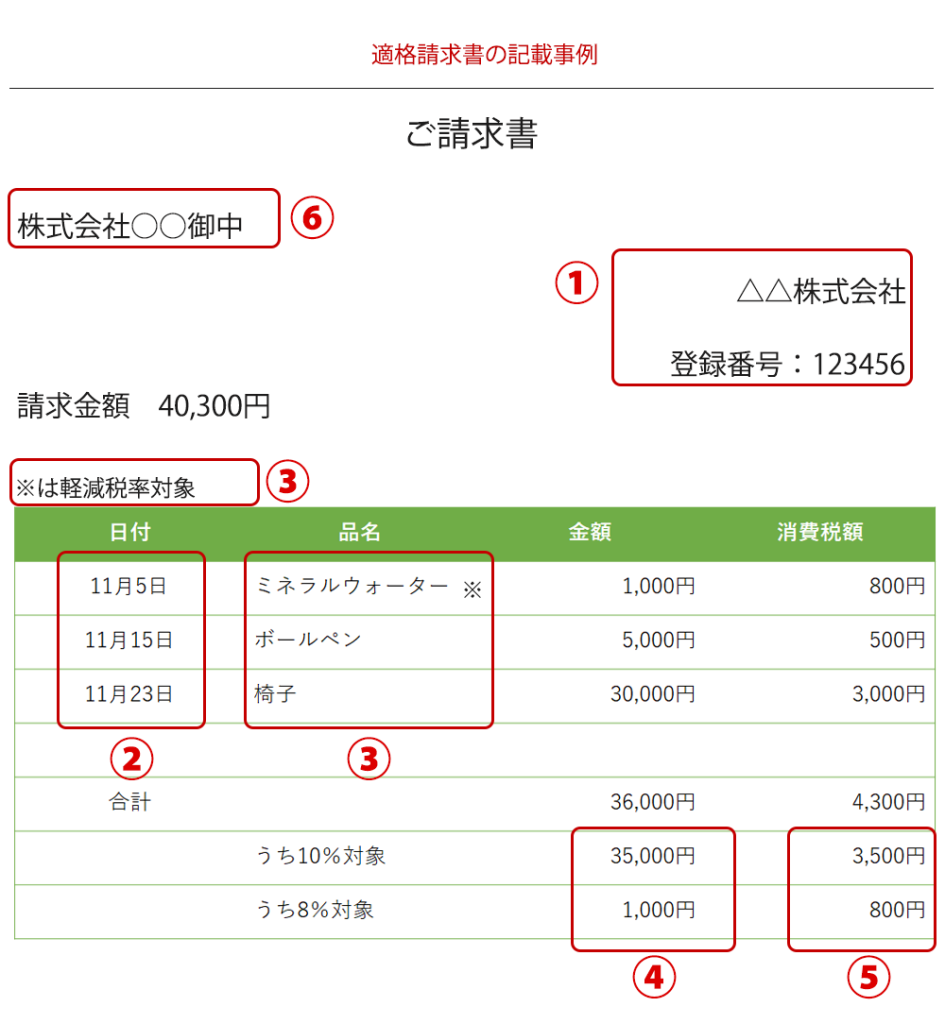

適格請求書の記載事例

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額

(税抜き又は税込み)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

インボイス登録番号の登録手続きや取消手続きは事前に申請する必要があるため、手続きを間違えると厄介なことになります。

また、インボイスの発行は消費税の課税事業者しか認められていないため、自社がインボイスを発行し続ける限り、消費税の免税事業者となることはできません。

売り手の立場

お客様(取引先)に請求書や領収書等の発行を求められた場合、あなたが発行した請求書・領収書等がインボイスでなければ、お客様はあなたへのその支払いに関しては、消費税の計算上、経費として差し引くことができません。

よって、お客様はインボイスの発行ができないあなたとの取引を取りやめたり、消費税相当額の値引き交渉等をせざるを得なくなる可能性があります。

そうならないためにもメリット・デメリットを検討した上で、インボイスの発行をするのかしないのかの判断が必要になります。

この判断は事前に行う必要があります。

買い手の立場

納税面

事業者が税務署へ納付する消費税は下記のような計算になります。

(簡易課税の計算は省略)

売上高 2,200万円(うち消費税200万円)

経 費 1,650万円(うち消費税150万円)

売上の消費税200万円-経費の消費税150万円=納付する消費税額50万円

もし、1,650万円の経費について、インボイスの保存がなければ、経費に含まれる150万円の消費税の控除ができなくなり(仕入税額控除ができなくなり)、納付する消費税額は200万円となってしまいます。

こうなると資金繰りが大変になります!よって、支払った経費にかかるインボイスを受領して保存することは、経営上非常に重要なことなのです!

経理面

仕入税額控除をするための要件はインボイスの保存だけではありません。

日々の経理方法にも要件があり、この要件が守られていないと、上記のように仕入税額控除が適用できずに、納付消費税額が200万円となってしまいます。

具体的には、もらった請求書・領収書等が

・インボイスの要件を満たしているのか?満たしていないのか?

・軽減税率の8%なのか?標準税率の10%なのか?

・具体的な取引の内容の記載はあるのか?

といったところを判断し、その内容を帳簿に記帳しなければいけません。

これらを正確に判断し、帳簿に記帳することは非常に手間と労力がかかります。

当事務所では記帳の方法を丁寧に説明し、自社できちんと経理処理ができるようにご支援させていただきます!

いつでもご相談ください。

毎月第2第4金曜日16:00~

「無料相談会」

を開催しています。

お気軽にご連絡ください

※法人・個人事業者、あるいは新規に事業を開始される方のご相談に限ります。

業務の効率化を図ります。

当事務所では、オンラインミーティングツールでの打ち合わせ、チャットツール、クラウドツールでのコミュニケーションを推進しています。

メッセージ

Message

加来 昇 代表税理士

Noboru Kaku

ご訪問ありがとうございます。

加来昇税理士事務所の加来昇です。当事務所は、いつでも気軽にご相談いただけるような税理士事務所を目指しております。

税理士と契約することをコスト面からためらわれている方も多いと思います。しかし、経理や数字面からの分析、申告等の税務手続きは必要なことです。

会計や税務でお悩みをお持ちでしたら、私どもに一度ご連絡ください。

きっと、何かお役に立てるはずです。どうぞよろしくお願いいたします。

アクセス

Access